根据2007年3月第十届全国人民代表大会第五次会议通过的《中华人民共和国企业所得税法》第二章第九条规定,自2008年1月1日起,“企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除”。

《企业所得税法》(2017年修正案)第九条规定,企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除。根据2008年2月国务院修改的《中华人民共和国个人所得税法实施条例》第二十四条规定,“捐赠额未超过纳税义务人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除”。【详细内容】

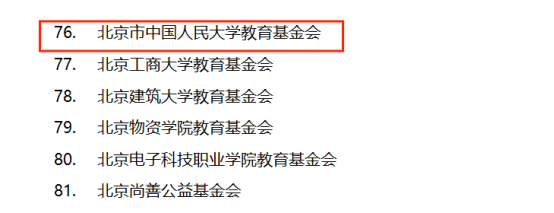

北京市财政局 国家税务总局北京市税务局 北京市民政局关于北京市2023年度-2025年度第二批公益性社会组织捐赠税前扣除资格名单的公告

京财税〔2023〕1791号

根据《财政部 税务总局 民政部关于公益性捐赠税前扣除有关事项的公告》(财政部 税务总局 民政部公告2020年第27号)有关要求,现将北京市2023年度-2025年度第二批符合公益性捐赠税前扣除资格的公益性社会组织名单予以公布。

附:北京市2023年度-2025年度第二批公益性社会组织捐赠税前扣除资格名单

北京市财政局

国家税务总局北京市税务局

北京市民政局

2023年10月30日

关于公益性捐赠税前扣除有关事项的公告

财政部 税务总局 民政部公告 2020 年第 27 号

为贯彻落实《中华人民共和国企业所得税法》及其实施条例、《中华人民共 和国个人所得税法》及其实施条例,现就公益性捐赠税前扣除有关事项公告如下:

一、企业或个人通过公益性社会组织、县级以上人民政府及其部门等国家机 关,用于符合法律规定的公益慈善事业捐赠支出,准予按税法规定在计算应纳税 所得额时扣除。

二、本公告第一条所称公益慈善事业,应当符合《中华人民共和国公益事业捐赠法》第三条对公益事业范围的规定或者《中华人民共和国慈善法》第三条对慈善活动范围的规定。

...

六、公益性捐赠税前扣除资格在全国范围内有效,有效期为三年。

本公告第五条第三项规定的第一种情形,其公益性捐赠税前扣除资格自发布名单公告的次年1月1日起算。本公告第五条第三项规定的第二种和第三种情形, 其公益性捐赠税前扣除资格自发布公告的当年1月1 日起算。

...【详细内容】

企业公益性捐赠税前扣除的操作案例

企业捐赠:根据2007年3月第十届全国人民代表大会第五次会议通过的《中华人民共和国企业所得税法》第二章第九条规定,自2008年1月1日起,“企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除”。

例如:某企业年度利润总额1000万元,企业所得税率25%:

(1)如该企业当年未发生公益性支出,则应正常缴税:应纳税额=1000*25%=250万元。

(2)如该企业向基金会捐赠大于等于120万元(该企业年度利润的12%):应纳税额=(1000-120)*25%=220万元。

(3)如向基金会捐赠少于120万元:应纳税额=(1000-实际捐赠)*25%。

2016年9月1日《慈善法》实施后,企业慈善捐赠支出超过法律规定的准予在计算企业所得税应纳税所得额时当年扣除的部分,允许结转以后三年内在计算应纳税所得额时扣除。

个人公益性捐赠税前扣除的操作案例

个人捐赠:根据2008年2月国务院修改的《中华人民共和国个人所得税法实施条例》第二十四条规定,“捐赠额未超过纳税义务人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除”。

例如:张女士扣除“五险一金”后月收入10000元,按照现在的个税费用扣除标准3500元:

(1)张女士未发生公益捐赠:张女士的“应纳税金”为:10000元-3500元=6500元*税率-速算扣除数。

(2)假设张女士捐款2000元,不到3000元,张女士的“应纳税金”为:10000-(3500+2000)=4500元*税率-速算扣除数。

(3)张女士捐款等于或多于3000元,张女士的“应交税金”为:10000-(3500+3000)=3500*税率-速算扣除数。